|

“举目已觉惊涛起,宜趁东风破浪归”。2021年3月末,由对冲基金Archegos Capital爆仓引发的金融市场动荡仍在延续并波及多家主流金融机构,部分热门中概股恰好处在漩涡中心。几乎与上述事件同时,美国证券交易委员会通过了《外国公司问责法案》修正案,更多海外中概股股价和再融资等安排也面临巨大潜在冲击。

事实上,伴随着美国监管风险的系统性上升和融资环境的日益恶化,以二次上市等形式回归将成为越来越多中概股公司的理性选择。一方面,中概股回归将提供稀缺的优质投资标的,有助于构筑人民币核心资产池,另一方面,也将基于广泛的价值认同催生新的市场机遇。我们认为,伴随此次中概股回归浪潮,筹建以人民币计价和结算的证券交易平台,不仅能进一步释放中概股回归的市场红利,也有利于显著提升人民币在国际金融市场上投融资载体的地位,助力人民币国际化进程。总结来看,在未来中概股回归的币种选择上适当考虑(部分)使用人民币计价结算具有五点优势:第一,更加客观地反映中国企业的内生运营价值;第二,规避由汇率波动和长臂监管带来的企业海外融资风险;第三,赋能南向资金分享中概股回归红利;第四,盘活离岸人民币市场存量资金;第五,过滤美元潮汐效应的周期性扰动并夯实香港的国际金融中心地位。

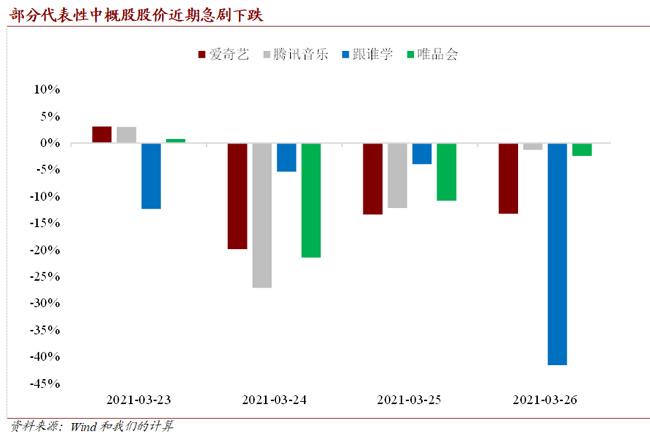

国际金融市场波动骤然上行,海外中概股处在漩涡中心

近期,由Archegos Capital爆仓引发的金融风波在华尔街持续发酵,部分热门中概股恰好处在旋涡中心,股价遭遇重挫(详见附图)。3月24日,美国证券交易委员会(SEC)也通过了《外国公司问责法案》修正案,市场预期中概股未来还将面临长期的监管高压。依据该修正案的主要内容,如果外国公司连续三年未能通过美国公众公司会计监督委员会(PCAOB)的审计,将被禁止在美国任何交易所进行证券交易。同时,上市公司也被强制要求披露自己与本国政府的关系,证明不受政府控制。这一法案不仅将极大增加中国企业赴美上市的难度,对目前已在美上市的中概股也意味着更加严厉且缺乏先例的监管。

中概股回归构筑人民币核心资产池,价值认同催生市场红利

中概股回归潮声再起,广泛的价值认同有望带动新的市场景气。3月15日,汽车之家(2518.HK)在港交所正式挂牌上市,标志着2021年中概股回归的大幕拉开。事实上,中概股回归的初始制度框架早在三年前就已基本确立:2018年3月,国务院同意证监会《关于开展创新企业境内发行股票或存托凭证试点的若干意见》,允许境外注册的红筹企业在境内发行股票,并推出中国存托凭证(CDR),还围绕创新企业的盈利情形和公司治理特征进行针对性制度安排;2018年4月,港交所《上市规则》第18A章也正式推出IPO新规,其核心在于允许同股不同权架构的公司和未盈利的生物科技公司赴港上市。这些通道的设计为中国企业充分利用不同市场优势、整合境内外资源提供了前所未有的新机遇。中概股虽然身处海外市场,但主营业务却在中国境内开展。国内投资者对中概股的实际经营状况、市场环境及财务规则、相关行业政策都更加熟悉。更为重要的是,基于相同的语言与文化价值观念,国内投资者获得信息的难度和成本也大大降低。因此,中概股以往因国外投资者信息不对称而遭遇的估值歧视问题有望在回归后得到缓解,国内投资者广泛的价值认同将催生新的市场红利。

中概股回归提供稀缺的优质投资标的,有助于构筑人民币核心资产。一方面,经历过全球投资者检验的中概股是中国最具活力和想象空间的可投资产,其回归本土意味着中国投资者有机会直接投资于国内优质标的。根据金融学理论,股票投资者本身就具有较强的本土偏好(equity home bias)。另一方面,中概股回归会通过“鲶鱼效应”强化中国资本市场的优胜劣汰,这将进一步有助于形成优质的人民币核心资产,增加对于海外投资者的吸引力。根据我们的测算,除了十三家自2019年以来已经回港二次上市的公司,如阿里巴巴(9988.HK)、京东(9618.HK)、网易(9999.HK)等,以及另外八家2019年以前已经同时在美股与港股上市的公司,如中石油(0857.HK)、中石化(0386.HK)、东方航空(0670.HK)等,其他在美中概股公司当前总市值约为7500亿美元。以二次上市发行约5%的股份进行静态匡算,其合计有望从市场上新募资约375亿美元。短期来看,根据港交所《上市规则》的要求,二次上市的公司需要拥有在合格交易所不少于两年的财务记录并且其市值至少达100亿港元。目前符合该要求的中概股公司约为34家,市值合计约为4500亿美元。

离岸人民币证券市场顺势而生,人民币计价结算开启新篇

当前,人民币作为主要跨境贸易结算货币和全球储备货币的地位正不断提升,但其长期的国际化进程仍有赖于投融资载体作用的进一步发挥。依托中概股回归浪潮,考虑进一步发展以人民币计价和结算的证券交易平台,不仅能进一步释放中概股回归的市场红利,也有利于显著提升人民币在国际金融市场上投融资载体的地位。我们认为,未来中概股回归在币种选择上适当考虑(部分)使用人民币计价结算,其优势将主要体现在以下五个方面:

第一,更加客观地反映企业内生价值。

尽管中概股回归将使得企业更加接近国内客户与投资者,但由于港股的国际投资者占比仍然较高,短期内部分投资者对中概股仍然存在一定的信息和语言壁垒,造成目前在港股二次上市后的中概股估值相较于在美股市场上的估值没有明显跃升。如果能(部分)采用人民币计价,将有助于消除外生的汇率波动对企业估值的影响,降低国内投资者所承担的汇兑风险,进而吸引更多的人民币投资者。随着投资者结构的多元优化,中概股以往受到的估值歧视有望逐步消除,其内生价值也将会得到更客观的体现。与此同时,二次上市采用新的币种计价也为企业市场价值提供了一次重估机会,可以对单一币种计价“锚”形成特定补充。

第二,规避中国企业不断增加的海外融资风险。

2020年11月,时任美国总统特朗普签署了一项禁止美国企业、机构和个人投资“有军方背景的中国企业”的行政令,包括中国移动(0941.HK)、中国电信(0728.HK)、华为、海康威视(002415.CH)在内的31家早前被美国国防部指定为受中国军方支持的公司遭遇进一步制裁。2021年以来,美国纽约证券交易所依照该行政令启动了对中国企业的正式摘牌程序,中国三大通信运营商与中海油(0883.HK)等公司在美股被陆续摘牌。考虑到近期通过的《外国公司问责法案》修正案,部分中概股在美延续过往经验顺利取得海外融资的前景被蒙上了阴影。对回归的中概股(部分)采用人民币计价结算,可以削弱类似监管举措对企业正常融资活动的影响,也将减少中国企业因海外投资者被强制退出所遭受的损失。

第三,赋能南向资金分享中概股回归红利。

近年来,内地与香港资本市场互联互通机制稳步推进,也畅通了中国内地投资者和海外投资者依托香港实现两地资产配置的需求。自2014年股票市场互联互通开始,沪港通和深港通成交额总体呈稳步增长态势,南下资金规模不断提高,其占港股总市值的比例也逐步攀升。截至2021年3月,内地投资者通过港股通投资港股的持股总额由2014年底的131亿港元增至2.5万亿港元,占港股总市值的4.0%。我们认为,人民币计价结算将提升持续增长的南向资金投资潜力,并与中概股回归形成良性互动,一方面间接突破目前二次上市的中概股尚未纳入沪深港通的制度约束,另一方面赋能南向资金投资优质中概股,分享回归红利。

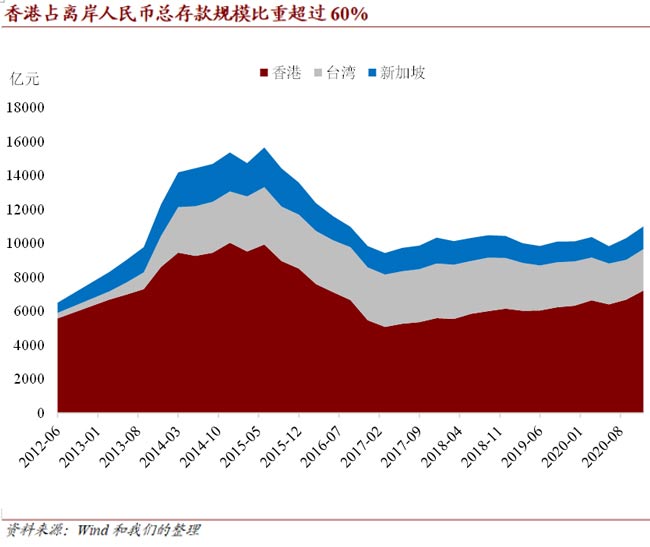

第四,盘活离岸人民币市场存量资金。

离岸人民币市场自2010年开始发展,在2015年达到峰值。从主要离岸市场的存款规模看,尽管当前较之2015年有所下降,但目前仍超过11000亿元人民币。其中,香港占离岸人民币总存款规模比重超过60%,规模约为7600亿,其次为台湾,规模约为2500亿。目前,离岸人民币存款的投资渠道较为有限,主要集中在RQFII对于境内证券的投资、离岸人民币债券投资与香港人民币贷款,且持有人民币存款的实际回报率相对较低。在此背景下,离岸人民币证券市场的发展可以盘活目前离岸市场上的人民币资金,为持有离岸人民币存款的投资者和企业提供收益更高的投资渠道。

第五,过滤美元潮汐效应,夯实香港国际金融中心地位。

2020年,疫情之后的避险需求和随后美国释放的天量流动性带来了美元相对大部分货币的大升大贬。2021年,随着拜登政府推出1.9万亿刺激计划,美国通胀预期增强,美债收益率大幅走高,美元也开始阶段性走强。长期来看,由于美元潮汐效应带来的短期大幅资金流动和币值波动对于运营地主要在美国之外的企业带来了额外的负面冲击。中国最具有竞争力的新经济企业采用人民币进行计价结算,一方面可以有效补充人民币核心资产池,另一方面也有助于提升本地经济抵抗波动的能力。展望未来,中概股回归采用人民币计价结算将推动在岸和离岸市场优势互补,不仅将巩固香港作为国际金融中心的长期地位,推动香港从投资内地的虚体转变为投资中国的实体,也有利于更好发挥香港作为大湾区之特区服务内地市场的长期功能,带动大中华地区经济圈之间更为良性的互动。

(作者:工银国际研究部 程实博士 王宇哲博士 高欣弘)

免责声明:本研究报告由中国工商银行股份有限公司(以下简称“工商银行”)分析师撰写,研究报告所引用信息均来自公开资料,我们力求但不保证这些信息的准确性和完整性。研究报告所载观点、结论及意见仅代表分析师在报告发布时的个人判断,不代表工商银行立场,亦不构成任何投资与交易决策依据。对于任何因使用或信赖本报告而造成(或声称造成)的任何直接或间接损失,我们不承担任何责任。本报告版权仅为工商银行所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、刊登、发表或引用。工商银行保留对任何侵权行为进行追究的权利。

|